Лицо, принимающее решение (ЛПР) о вложениях на рынке капиталов, в общем случае следует называть вкладчиком. Цели вложений могут быть разными: традиционные сбережения служат средством отложения денег до лучших времен без потери стоимости этих вложений, инвестиции направлены на накопление капитала на средне- и долгосрочной основе без существенных потерь его ликвидности, а спекуляции преследуют извлечение быстрой рискованной прибыли.

В зависимости от целей можно выделить три типа вкладчика: для традиционных сбережений – классического банковского депонента, для инвестиций – классического инвестора, для спекуляций – биржевого спекулянта.

Инвестору необходимо отчетливо понимать цели инвестиций и пути их достижения с приемлемым для себя риском. Биржевой спекулянт должен быть высококлассным, хорошо информированным специалистом в области биржевой игры, владеть приемами технического и фундаментального анализа ценных бумаг.

При этом необходимо понимать, что анализ рынка инвестиций является сложной многокритериальной задачей. Рассмотрим ее постановку.

В литературе хорошо известна формула чистой современной ценности инвестиций (NPV – Net Present Value). Возьмем частный случай оценки NPV, который и будем использовать при дальнейшем рассмотрении: все инвестиционные поступления приходятся на начало инвестиционного процесса; оценка ликвидационной стоимости проекта осуществляется по истечении срока жизни проекта. Тогда соотношение для NPV будет иметь следующий вид:

, (1)

, (1)

где I – стартовый объем инвестиций; N – число плановых интервалов (периодов) инвестиционного процесса, соответствующих сроку жизни проекта; DVi – оборотное сальдо поступлений и платежей в i-м периоде; ri – ставка дисконтирования, выбранная для i-го периода с учетом оценок ожидаемой стоимости используемого в проекте капитала (например, ожидаемая ставка по долгосрочным кредитам); C – ликвидационная стоимость чистых активов, сложившаяся в ходе инвестиционного процесса (в том числе остаточная стоимость основных средств на балансе предприятия).

Инвестиционный проект считается эффективным, когда NPV, оцененная по (1), больше определенного проектного уровня G (в самом распространенном случае G=0).

Ограничения на решение задачи:

- NPV оценивается по формуле (1) в постоянных (реальных) ценах;

- ставка дисконтирования планируется такой, что период начислений процентов на привлеченный капитал совпадает с соответствующим периодом инвестиционного процесса;

- интервал (N+1) не относится к сроку жизни проекта, а выделен в модели для фиксации момента завершения денежных взаиморасчетов всех сторон в инвестиционном процессе (инвесторов, кредиторов и дебиторов) по кредитам, депозитам, дивидендам и т.д., когда итоговый финансовый результат проекта станет однозначным.

Решение данной задачи инвестором без привлечения средств автоматизации невозможно. Основным ограничением является количество факторов, которыми он может оперировать, а их не более 9–12, в то время как для решения задачи бывает необходимо оперировать десятками и сотнями факторов, влияющих или зависящих друг от друга. Кроме того, появляется необходимость динамического учета изменения факторов, что делает решение подобной задачи для человека практически нереализуемым.

В этих условиях актуальна разработка инструментальных средств исследования рынка, учета основных факторов при выработке инвестиционных стратегий с целью получения наибольшего уровня доходов с наименьшими рисками и затратами. При этом необходимо помнить, что использование ЛПР средств автоматизации неизбежно влияет на его деятельность [1].

Анализ рисков может осуществляться на базе исходных данных, присущих определенному виду рисков. Например, для оценки коррекционных рисков можно использовать количественные модели, основанные на применении теории случайных процессов. Финансовые же риски преимущественно следует анализировать на базе качественных моделей, в основе которых лежат высказывания и оценки, сформулированные на естественном языке [2–5].

Данная статья посвящена разработке гибридной интеллектуальной системы поддержки принятия решений (СППР) с применением теории нечетких множеств, что позволит использовать возможности теории нечетких множеств и когнитивных методов для оценки параметров и выработки обоснованных решений по инвестированию ЛПР.

Предложенный подход является логическим продолжением работ [4, 5] и решает частные задачи обработки и формализации знаний в отношении когнитивной экономики.

Ответственность за решение всегда лежит на том, кто его принимает. Исходя из этого возможно построение гибридной интеллектуальной СППР, которая будет содержать две подсистемы (рис. 1):

- СППР, основанную на использовании нечетких правил, нечетких данных и механизмов вывода; задача СППР в данном случае – информационное обеспечение процессов принятия решения инвестором;

- инвестора, на которого возлагается ответственность за окончательное принятие решения на основе представленной СППР информации, а также данных, не учтенных системой, и его собственного неформализованного опыта.

Например, изучая фундаментальные характеристики бумаги, инвестор оценивает текущее значение показателя P/E (цена к доходам), которое равно 20. Много это или мало? Инвестор может обратиться к консультанту. Точным ответом на вопрос инвестора будет гистограмма, где по оси Х отложены значения показателя P/E, а по оси Y – относительная частота, с которой выпадают те или иные значения показателя для предприятий той же отрасли, что и объект анализа.

Анализируя гистограмму, инвестор может заинтересоваться, почему одним компаниям позволено иметь большие значения P/E, а другим меньшие и какой уровень P/E объективный, и вновь обращается к консультанту. Оказывается, доходность бумаги состоит в обратном отношении к ее надежности, и зачастую люди покупают высококапитализированные компании, исходя прежде всего из низкого риска дефолта, а затем уже из соображений доходности. Что касается объективного уровня, то все зависит от времени анализа. Например, для высокотехнологичных компаний в 1999–2000 гг. характерным был уровень P/E в несколько десятков единиц. Сегодня же типовое откорректированное значение – 10–15.

При принятии решения инвестор, вероятно, будет анализировать ситуацию следующим образом: сегодня цена акций компании Х составляет $20, а соотношение P/E – 41; ее капитализация – $100 млрд, однако есть подозрение, что компания переоценена и такой уровень P/E слишком высокий. Приемлемый диапазон P/E для этой компании – порядка 30–35. И даже если сегодня цена компании растет, можно предположить, что этот рост ненадежен и может смениться спадом. Следует покупать эти акции при целевой цене на уровне $15–17, что соответствует ожиданиям.

Таким образом, инвестор самостоятельно оценил ситуацию и принял решение. При этом в основаниях для его принятия можно увидеть ожидания, связанные с перспективами роста данных акций, и нечеткую классификацию, когда инвестор сопоставлял текущую капитализацию компании с ее P/E и анализировал уровень показателя.

Весь анализ инвестора можно трансформировать в формализованные правила. И тогда ожидания, предпочтения и нечеткие оценки, сделанные им, станут исходной информацией для моделирования процесса принятия (непринятия) инвестиционного решения.

Весь анализ инвестора можно трансформировать в формализованные правила. И тогда ожидания, предпочтения и нечеткие оценки, сделанные им, станут исходной информацией для моделирования процесса принятия (непринятия) инвестиционного решения.

Оценивая акции, инвестор может делать и макроэкономические оценки, например, перспектив тех или иных отраслей или даже национальной экономики. Уже в том утверждении, что США проходят фазу рецессии, содержится огромное количество информации, которую необходимо учитывать при принятии решения. Ограничимся замечанием, что рецессия одни отрасли ставит в привилегированное положение в ущерб другим. То есть здесь имеет место межотраслевое перераспределение инвестиционных рисков, которое надо иметь в виду.

Проведенный анализ позволяет сделать следующие выводы.

Во-первых, при решении задачи оценки рисков инвестиций области возможных значений переменных и их совместные проявления наиболее важны, что обусловлено рядом причин. Выработка единых правил определения рисков инвестиций в условиях неопределенности является трудноразрешимой задачей.

Во-вторых, учет всех возможных изменений как макроэкономических, так и фондовых показателей является нетривиальной задачей, решение которой способствует получению наибольшего дохода и решается инвестором с учетом противодействия рынка.

В-третьих, формирование множества правил определения целесообразных стратегий поведения инвестора осуществляется с учетом статистической и динамической информации на конкретный непродолжительный момент, а целесообразность стратегии поведения инвестора определяется в ходе проводимых финансовых мероприятий. Получение прогнозной информации на данном этапе возможно лишь в условиях неопределенности с использованием знаний экспертов.

Научная проработка формализованного представления и обработка знаний о процессах принятия решений, рассмотренные в [2], не обеспечивают выполнение требований по реализации модели решения задачи определения инвестиционных параметров. Одним из путей является разработка методов формализации и обработки знаний по определению целесообразных стратегий поведения инвестора для поддержки принятия эффективных решений, что обусловливает необходимость дополнительных исследований.

Для обеспечения автоматизированной выработки рекомендаций по определению инвестиционных шагов гибридных интеллектуальных СППР необходимо формализованное представление процесса достижения некоторого конечного множества целей и реализации логического вывода на формализованных структурах знаний. Существующие процедуры нечеткого вывода не обеспечивают выработку рекомендаций в соответствии с предъявленными требованиями [3]. Выполнить требования по организации логического вывода на формализованных структурах знаний можно, одновременно применив процедуры нечетких логических выводов к правилам, определенным с помощью процедуры алгебраической аппроксимации знаний и метода нечеткой идентификации.

Результаты проведенного анализа показали, что автоматизация выдачи рекомендаций по определению этапов инвестиционных решений возможна за счет реализации СППР, использующей когнитивные методы решения задач. Структура процесса определения этапов инвестиционного решения приведена на рисунке 2 [1].

Результаты проведенного анализа показали, что автоматизация выдачи рекомендаций по определению этапов инвестиционных решений возможна за счет реализации СППР, использующей когнитивные методы решения задач. Структура процесса определения этапов инвестиционного решения приведена на рисунке 2 [1].

Использование интеллектуальных информационных технологий изменяет структуру принятия инвестиционных решений. При этом существенно могут изменяться алгоритмы конкретных шагов при определении характеристик инвестиционных решений, а также деятельности ЛПР. Входная информация совместно с информацией из БД и БЗ обрабатывается согласно алгоритму логического вывода по нечетким правилам. В результате логического вывода формируются рекомендации по инвестиционным решениям. При невозможности реализации инвестиционного решения происходят оценка рисков принятия решений и выдача ЛПР рекомендаций.

Автоматизированное решение задачи выработки инвестиционных решений предполагает формализованное представление процесса определения параметров на основе использования когнитивных моделей и методов, а именно:

- содержательное описание процессов принятия инвестиционных проектов;

- формализация и обработка знаний для поддержки принятия решений;

- организация логического вывода на формализованных структурах.

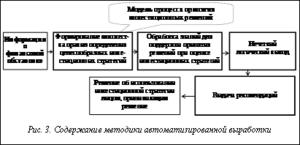

Результаты проведенного анализа позволили сформировать содержание методики автоматизированной выработки рекомендаций по оценке инвестиционных решений в условиях нестохастической неопределенности (рис. 3).

Результаты проведенного анализа позволили сформировать содержание методики автоматизированной выработки рекомендаций по оценке инвестиционных решений в условиях нестохастической неопределенности (рис. 3).

Методика предполагает автоматизированную выработку на выбор параметров, влияющих на инвестиционное решение, и состоит из следующих методов (рис. 4).

1. Метод формализации знаний предназначен для формирования множества правил определения целесообразных стратегий на основе прогнозной информации на исследуемый промежуток времени. Продукционные правила определения целесообразных стратегий предполагается формировать на основе методов экспертного оценивания в определенном порядке [1, 2]. По результатам обработки экспертных данных возможно получение значений компонент функции принадлежности ядра нечеткого отношения строгого предпочтения для упорядочения элементов множества параметров по уровням их недоминируемости с точки зрения наибольшего влияния на принятие решений.

2. Метод обработки знаний служит для автоматизированного определения сложившихся финансово-экономических условий и их основных характеристик на момент принятия решения на основе разработанного формализованного описания знаний за счет совместного использования процедуры алгебраической аппроксимации знаний и метода нечеткой идентификации.

3. Метод нечеткого логического вывода предназначен для выработки рекомендаций по определению целесообразных инвестиционных стратегий совместного использования процедур нечетких логических выводов Тагаки–Сугено и Мамдани.

3. Метод нечеткого логического вывода предназначен для выработки рекомендаций по определению целесообразных инвестиционных стратегий совместного использования процедур нечетких логических выводов Тагаки–Сугено и Мамдани.

При этом будем считать известными основные фондовые показатели, динамику изменения цен, новостные показатели, преобладание «медвежьих» или «бычьих» динамик изменения цен, текущую информацию о состоянии рынка, общее направление развития рынка, наши цели и задачи.

Фондовый рынок, как показано, имеет существенный уровень неопределенности, что влечет неустранимый риск при принятии инвестиционных решений. В ряде частных случаев традиционные методы анализа этого риска оказываются несостоятельными, так как ориентируются на традиционный тип неопределенности, связанный с поведением однотипных объектов с неизменными свойствами. Связанные с такой неопределенностью риски сравнительно легко оцениваются на базе широко известных методов теории вероятностей. Однако в большинстве случаев фондовый рынок является ненадлежащим объектом для классического статистического исследования, так как объекты выборки из генеральной совокупности статистически неоднородны, а случайные процессы не имеют постоянных параметров.

Таким образом, борьба с неопределенностью на фондовом рынке бесперспективна, если вести ее традиционными способами. Необходимо кардинально менять подход к моделированию имеющейся информационной ситуации.

В качестве математической модели определения параметров инвестиционной стратегии в условиях нестохастической неопределенности определена модель, позволяющая моделировать неопределенности естественного языка и учитывать иерархические связи между свойствами определяемых параметров, отличающаяся от существующих формализацией знаний для решения задач с учетом нестохастической неопределенности исходной информации на основе нечетких подмножеств, а также использованием аппарата формализации, который предусматривает представление знаний на основе логико-лингвистических продукционных иерархических моделей.

Одним из путей реализации противоречивых требований, связанных с совместной обработкой неполных, неопределенных, противоречивых исходных данных и знаний большого объема, с многовариантностью возможных решений, с синтезом продукций и анализом их взаимодействия в сложной иерархии, с адаптивностью рекомендаций к изменениям складывающейся финансово-экономической обстановки и действиями других инвесторов, является разработка методов формализации и обработки знаний по определению целесообразных инвестиционных стратегий, представленных в рамках гибридной интеллектуальной системы.

Литература

1. Модели принятия решений на основе лингвистической переменной / А.Н. Борисов [и др.]. Рига: Зинатне, 1982.

2. Оценка эффективности инвестиционных проектов / П.Л. Виленский [и др.]. М.: Дело, 1998.

3. Смоляк С.А. Учет специфики инвестиционных проектов при оценке их эффективности // Аудит и финансовый анализ. 1999. № 3.

4. Поддержка принятия решений в слабоструктурированных предметных областях: анализ ситуаций и оценка альтернатив / А.Н. Аверкин [и др.]. М.: Изв. РАН, 2006, № 3. (Теория и системы управления).

5. Аверкин А.Н., Аграфонова Т.В., Титова Н.В. Системы поддержки принятия решений в условиях неопределенности: интеграция моделей нечеткого иерархического оценивания и многокритериального ранжирования нечетких объектов. М.: Там же. 2008. № 3.

, (1)

, (1) Весь анализ инвестора можно трансформировать в формализованные правила. И тогда ожидания, предпочтения и нечеткие оценки, сделанные им, станут исходной информацией для моделирования процесса принятия (непринятия) инвестиционного решения.

Весь анализ инвестора можно трансформировать в формализованные правила. И тогда ожидания, предпочтения и нечеткие оценки, сделанные им, станут исходной информацией для моделирования процесса принятия (непринятия) инвестиционного решения.